近日,全通教育(300359.SZ)发布2019年年度业绩预告,预计2019年全年归属于上市公司股东的净利润为亏损7.30亿元至7.35亿元,上年同期为亏损6.57亿元。全通教育表示,公司业绩预亏主要原因为对并购的子公司和联营企业进行了初步减值测试,初步预计减值金额在6.45亿元左右。

对此,深交所创业板于2月4日发布对全通教育的关注函,要求全通教育说明计提商誉减值所涉及的相关公司自收购以来的经营与业绩情况,结合前述公司所处行业的内外部环境变化等,说明其2019年是否存在业绩大幅下滑的情形等问题。

全通教育业绩亏损持续加大,2018年,全通教育出现上市以来首次业绩亏损,亏损原因为2018年合计计提商誉减值准备6.86亿元,其中,全通继教发生商誉减值6.09亿元。截至2019年初,全通教育商誉余额为7.05亿元,其中因收购全通继教形成的商誉余额为3.48亿元。

中国经济网记者了解到,上述提到的全通继教此前名为北京继教网技术有限公司(以下简称“继教网技术”)。2015年,全通教育收购继教网技术100%股权,交易对价最终确定为10.50亿元,增值率938.46%,收购完成后,形成商誉10.78亿元。

收购过程中,作为此次收购事项的独立财务顾问长城证券,曾在报告中称,本次交易将进一步扩大公司业务规模,大幅增强公司未来盈利能力,进而有助于提升上市公司价值,更好的回报股东。

全通教育2015年在收购继教网技术的同时,还收购了西安习悦信息技术有限公司(以下简称“西安习悦”)100%股权,交易对价8000万元。而继教网技术、西安习悦在业绩承诺期分别有2年、1年未完成业绩承诺,且在业绩承诺期过后,业绩变脸。2018年上半年、2019年上半年继教网技术净利润分别为-116.71万元、-2074.37万元;西安习悦净利润分别为-398.93万元、-360.72万元。

全通教育自2014年1月登陆深交所创业板,2015年起开始频繁收购,截至2019年上半年末,公司的合并范围共包含45家子公司,商誉账面价值为7.06亿元。

频繁收购为全通教育带来了巨额商誉的堰塞湖,如今堤坝尽毁。

全通教育近三年年年商誉减值:2017年合计计提湖北音信、西安习悦商誉减值准备2474.32万元;2018年合计计提商誉减值准备6.86亿元;2019年初步预计减值金额在6.45亿元左右。

11亿收购两公司业绩变脸 长城证券曾称大幅增强公司未来盈利能力

全通教育于2015年5月22日发布《发行股份及支付现金购买资产并募集配套资金暨关联交易报告书(草案)》,公司拟以发行股份及支付现金方式购买朱敏、陈江武、张雪涛、顺业恒通等4名交易对方合计持有的继教网技术100%股权;以发行股份及支付现金的方式购买张威、薛兆泽2名交易对方合计持有的西安习悦100%股权。

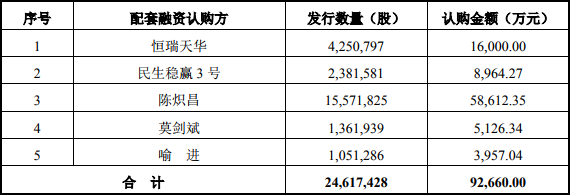

同时拟向恒瑞天华、民生稳赢3号、陈炽昌、喻进、莫剑斌等5名特定投资者发行股份募集配套资金不超过9.27亿元,扣除发行费用后用于支付本次交易标的资产的现金对价,剩余部分用于补充公司流动资金。

全通教育收购继教网技术100%股权的交易对价以2014年9月30日为基准日的评估值为依据确定为10.50亿元,增值率938.46%。其中,现金对价5.25亿元,股份对价5.25亿元;收购西安习悦100%股权的交易对价以2014年9月30日为基准日的评估值为依据确定为8000万元,增值率为1855.02%。其中,3200万元为现金对价,4800万元为股份对价。

2015年11月3日,全通教育发布关联交易报告书(修订稿),以2015年3月31日为评估基准日,继教网技术增值率为2205.15%。较此前增加了2310万元,增幅2.09%。本次交易的价格不变,仍以2014年9月30日为基准日的评估值为依据确定为10.50亿元。

以2015年3月31日为评估基准日的补充资产评估报告(天兴评报字(2015)第1036号),西安习悦100%股权采用收益法的评估值为8205万元,较此前增加了184万元,增幅2.29%。本次交易的价格不变,仍以2014年9月30日为基准日的评估值为依据确定为8000万元。

此次收购由长城证券担任独立财务顾问,主办人为严绍东、高俊,协办人为史屹、章武。

全通教育本次交易配套募集资金不超过9.27亿元,根据发行价格37.64元/股计算,则向配套融资认购方发行的股份不超过2461.74万股。

全通教育对继教网技术、西安习悦收购完成后,将形成商誉10.78亿元。

根据交易对方对标的公司的业绩承诺,继教网技术2015年至2017年归母净利润不低于6800万元、8500万元、1.06亿元;西安习悦2015年至2017年归母净利润不低于580万元、760万元、1050万元。

根据全通教育与交易对方签订的《利润补偿协议》,交易对方应先以其于本次交易中获得且尚未出售的股份对价进行补偿,不足部分由其以现金补偿。若继教网技术未完成业绩承诺,则由顺业恒通、朱敏、张雪涛和陈江武4名补偿义务人按37.38%、33.32%、21.20%、8.10%的补偿比例对公司进行补偿;若西安习悦未完成业绩承诺,则由张威向公司履行补偿义务和责任。

长城证券在独立财务顾问报告中称,本次交易完成后,继教网技术和西安习悦将成为公司全资子公司,纳入合并报表范围。通过本次交易将进一步扩大公司业务规模,大幅增强公司未来盈利能力,进而有助于提升上市公司价值,更好的回报股东。

但据业绩承诺实现公告显示,继教网技术、西安习悦2017年均未完成业绩承诺。继教网技术仅2016年一年完成业绩承诺。

2015年至2017年,继教网技术实现净利润6640.52万元、8547.17万元、1.05亿元;西安习悦实现净利润635.04万元、1047.89万元、892.26万元。

值得注意的是,继教网技术、西安习悦在业绩承诺期内均有未完成业绩承诺情况,但所差并不多。二者与全通教育约定的承诺期为2015年至2017年,可是,承诺期刚刚过去,继教网技术、西安习悦就出现业绩变脸情况。

据全通教育2018年半年报及2019年半年报显示,更名后的继教网技术简称为全通继教,其2018年上半年、2019年上半年净利润分别为-116.71万元、-2074.37万元;更名后的西安习悦简称为全通智汇,其2018年上半年、2019年上半年净利润分别为-398.93万元、-360.72万元。

从此前数据不难看出,全通继教在2015年至2017年承诺期内净利润稳步增长,2018年上半年突然出现亏损,2019年上半年亏损扩大。而全通智汇在2017年已经出现业绩下滑趋势。

5年频繁收购带来巨额商誉 2018年减值6亿2019年预计还减值6亿

全通教育2014年1月21日在深交所创业板上市,首次公开发行不超过2000万股,其中发行新股480万股,发行人股东公开发售股份1150万股,发行价格为30.31元/股。

在创业板上市不久后,全通教育就开始不断收购。

据全通教育2019年半年报显示,公司的合并范围包含北京彩云动力教育科技有限公司、广东全通教育科技集团有限公司(原广东全通教育信息科技有限公司)、北京全通继教科技集团有限公司、广西慧谷信息科技有限公司等45家子公司。

频繁的收购为全通教育带来了巨额商誉。截至2019年上半年末,全通教育商誉账面价值为7.06亿元,占报告期末归属于上市公司股东的净资产的比例为 53.27%,主要系公司收购全通继教、上海闻曦等公司带来的商誉。

2016年12月19日,全通教育发布公告,2016年12月18日,公司与上海闻曦股东陈文彬、宋建勇签署《股权转让协议》,同意受让宋建勇持有的上海闻曦29%股权,股权转让价格为7018.00万元;同意受让陈文彬持有的上海闻曦18.33%股权,股权转让价格为435.86万元。上海闻曦为全通教育的参股公司,全通教育持有上海闻曦27.67%股权。本次交易完成后,公司将持有上海闻曦75%股权,上海闻曦将成为全通教育的控股子公司。

而在巨额商誉的背后,则是商誉减值风险。2017年,全通教育业绩出现上市后首次下滑;2018年首次业绩亏损,当年净利润为-6.57亿元,已超过全通教育上市后四年的利润总和。

2014年至2018年,全通教育净利润分别为4487.74万元、9359.56万元、1.03亿元、6629.16万元、-6.57亿元;2019年净利润预亏7.30亿元至7.35亿元。

对于2018年首次亏损原因,全通教育表示,对全通继教计提商誉减值6.09亿元,对上海闻曦计提商誉减值2820.83万元。而2019年初,全通教育商誉余额为7.05亿元,其中因收购全通继教形成的商誉余额为3.48亿元,因收购上海闻曦形成的商誉余额为1.18亿元,收购其他10家公司形成的商誉余额为2.39亿元。

数据显示,全通教育自2017年开始出现商誉减值。

全通教育2017年合计计提湖北音信、西安习悦商誉减值准备2474.32万元;2018年合计计提商誉减值准备6.86亿元,其中,全通继教发生商誉减值6.09亿元;2019年对并购的子公司和联营企业进行了初步减值测试,初步预计减值金额在6.45亿元左右。(蒋柠潞)

关键词: 全通教育

凡本网注明“XXX(非中国微山网)提供”的作品,均转载自其它媒体,转载目的在于传递更多信息,并不代表本网赞同其观点和其真实性负责。

大众网·海报新闻记者邢晨通讯员吕尚伟烟台报道养老服务人才匮乏、从业人员技能水平低,一直是困扰养老服务发展的难点、重点和堵点问题,为了

2022-10-28 18:36

大众网·海报新闻记者邢晨通讯员吕尚伟烟台报道为进一步改善老旧小区养老服务设施现状,加快推进养老服务体系建设,烟台市莱山区出台了《莱山

2022-10-28 18:46

大众网·海报新闻记者秦文济南报道记者从济南公交获悉,为方便蟠龙路、虎山路周边居民出行,填补蟠龙路、虎山路等部分路段公交空白,自10月29

2022-10-28 18:40

大众网·海报新闻记者秦文济南报道2021年9月29日,被誉为“万里黄河第一隧”的济南黄河济泺路隧道通车,这是山东省首条穿黄隧道。为主动融入“

2022-10-28 18:33

大众网·海报新闻记者汪雪然济南报道10月28日,由山东高速集团投资建设的济南至微山公路济宁新机场至枣菏高速段项目(以下简称“济微南段项目

2022-10-28 18:31

苹果手机数据迁移100g一般需要1-2个小时,主要看你的数据大不大,想要快一点的话,可以提前把旧iPhone升级到和新iPhone系统一样,然后充电充好

2022-10-28 15:39

京东买的黄金可以到实体店换吗是大家一定会讨论的,毕竟黄金作为时下最为保值的物件,很多人都会在其价格较低的时候购入。尤其是一些准备结婚

2022-10-28 15:51

香蕉酸奶是生活中比较常见的一种健康饮品,它含有多种营养成分,适量饮用对身体有一定的好处,喝香蕉酸奶一般是不会拉肚子的,不过可以促进肠

2022-10-28 15:47

铜鼠摆件摆在哪家里合适吗是很多人问的,毕竟我们日常生活里,其实最常见的就是一些气运摆件。不论是一个公司装修或者对于一个家庭来说,美好

2022-10-28 15:38

iphone传输数据卡在最后几分钟是比较正常的现象,大家不用太心急,可能是数据传输比较慢,显示十几分钟或者几分钟不动的话,可以多给一点时间

2022-10-28 15:51